Choisissez la solution qui vous correspond.

Cela nous permettra de vous proposer la bonne solution, au bon moment, avec le bon expert.

Comment choisir le bon agrégateur patrimonial ?

Introduction

Définition d'un agrégateur patrimonial

Un agrégateur patrimonial est un outil numérique sophistiqué qui centralise, analyse et gère les informations financières des clients. Ces outils permettent aux conseillers financiers de regrouper une multitude de données, y compris les comptes bancaires, les investissements en actions et obligations, ainsi que les biens immobiliers. En offrant une vue d'ensemble complète des actifs d'un client, les agrégateurs facilitent la gestion patrimoniale et permettent aux conseillers d'adopter une approche plus stratégique et informée. Par exemple, un agrégateur peut consolider les performances de plusieurs portefeuilles, facilitant ainsi la planification financière à long terme.

Importance de faire le bon choix

Avec l'essor des technologies financières, choisir le bon agrégateur patrimonial est devenu essentiel. Un choix judicieux peut transformer la gestion de votre portefeuille de clients, améliorer la qualité des services offerts et renforcer la fidélisation. À une époque où la satisfaction client est primordiale, disposer d'un outil performant devient une nécessité. Les conseillers qui adoptent un agrégateur adapté à leurs besoins peuvent offrir des conseils plus personnalisés et réactifs, augmentant ainsi la valeur perçue par leurs clients.

Critères de sélection d'un agrégateur patrimonial

Facilité d'utilisation et interface utilisateur

La facilité d'utilisation est un critère fondamental lors de la sélection d'un agrégateur patrimonial. Une interface intuitive permet aux conseillers de naviguer facilement dans l'outil, ce qui réduit le temps de formation nécessaire et minimise les erreurs lors de la saisie des données. Les utilisateurs doivent être capables de trouver rapidement les informations dont ils ont besoin, ce qui améliore l'efficacité globale. Une interface bien conçue peut également réduire la fatigue cognitive, rendant l'expérience utilisateur plus agréable et productive.

Intégration avec d'autres outils financiers

L'intégration avec d'autres systèmes est cruciale pour maximiser l'efficacité d'un agrégateur patrimonial. Assurez-vous que l'outil peut s'interfacer facilement avec des logiciels que vous utilisez déjà, comme des solutions de comptabilité ou des systèmes de gestion de la relation client (CRM). Une intégration harmonieuse permet un flux de données continu, facilitant ainsi la gestion des informations financières. Cela réduit également le besoin de double saisie et diminue le risque d'erreurs.

Sécurité des données et conformité réglementaire

La sécurité des données est un aspect non négociable dans le choix d'un agrégateur patrimonial. Vérifiez que l'outil respecte les normes de sécurité les plus strictes et est conforme aux réglementations en vigueur, telles que le RGPD. Cela garantira non seulement la protection des informations sensibles de vos clients, mais renforcera également la confiance dans votre cabinet. La mise en œuvre de protocoles de cryptage et de sauvegarde régulière des données est essentielle pour protéger les informations financières critiques.

Fonctionnalités d'analyse et de reporting

Les fonctionnalités d'analyse avancées et de reporting d'un agrégateur patrimonial sont essentielles pour évaluer les performances des actifs. Recherchez des outils qui permettent de générer des rapports personnalisés et qui offrent des analyses détaillées. Ces fonctionnalités aident les conseillers à anticiper les besoins des clients et à ajuster leurs recommandations en conséquence, tout en fournissant des données concrètes pour justifier leurs choix. Les capacités d'analyse peuvent inclure des graphiques dynamiques, des simulations de scénarios et des alertes personnalisées sur les performances des investissements.

Coût et modèles de tarification

Évaluez les différents coûts associés aux agrégateurs patrimoniaux. Certains peuvent proposer des abonnements mensuels, tandis que d'autres fonctionnent sur un modèle de commission. Prenez en compte le retour sur investissement potentiel en fonction des fonctionnalités offertes. Un bon agrégateur doit justifier son coût par les gains d'efficacité qu'il procure. Il est également judicieux de vérifier s'il existe des frais cachés ou des coûts supplémentaires pour des fonctionnalités avancées.

Comparaison des meilleures solutions sur le marché

Analyse des principaux agrégateurs patrimoniaux

Il existe plusieurs solutions sur le marché, chacune ayant ses propres avantages. Par exemple, Wealthcome Pro se distingue par sa capacité à centraliser les données et à gérer la conformité. D'autres agrégateurs peuvent se concentrer sur des aspects spécifiques, comme la gestion des obligations réglementaires ou la personnalisation de l'expérience utilisateur.

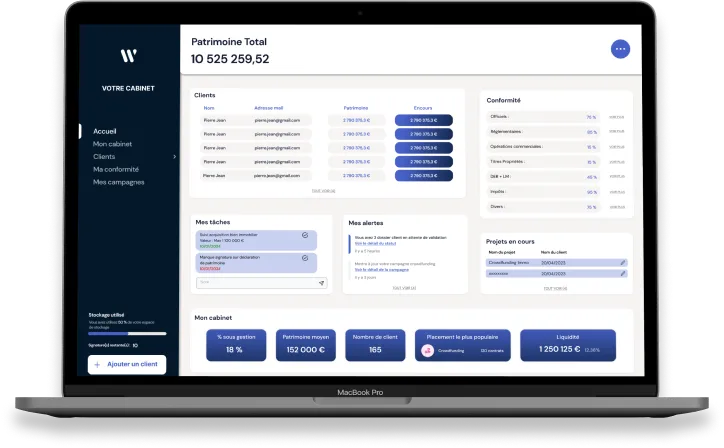

Wealthcome Pro : Une solution efficace

Wealthcome Pro se positionne comme un agrégateur patrimonial de premier plan pour les professionnels de la finance. Ce logiciel permet non seulement la centralisation des données, mais aussi l'intégration d'outils d'analyse avancés et d'automatisation. Grâce à Wealthcome Pro, les conseillers bénéficient d'une interface intuitive qui facilite l'accès aux informations financières en temps réel.

Wealthcome Pro offre également des outils d'analyse détaillés qui permettent de suivre la performance des investissements, générant ainsi des rapports personnalisés. Ces fonctionnalités aident les conseillers à justifier leurs choix auprès des clients et à renforcer leur confiance. En outre, la sécurité des données est une priorité, avec des protocoles en place pour assurer la conformité aux réglementations. Les conseillers peuvent ainsi être assurés que leurs données et celles de leurs clients sont protégées.

Conclusion

Choisir le bon agrégateur patrimonial nécessite une évaluation approfondie des fonctionnalités, de la sécurité, des coûts et de l'adaptabilité. En gardant ces critères à l'esprit, les professionnels de la finance peuvent prendre une décision éclairée qui répond aux besoins de leur clientèle.

À l'avenir, les agrégateurs patrimoniaux devraient continuer à évoluer, intégrant des technologies avancées comme l'intelligence artificielle pour améliorer l'expérience client et la personnalisation des services. Les professionnels de la finance doivent rester attentifs à ces évolutions pour maintenir leur compétitivité sur le marché.

FAQ

Quels types de données un agrégateur patrimonial peut-il centraliser ?

Un agrégateur patrimonial peut centraliser divers types de données financières, notamment les comptes bancaires, les investissements en actions et obligations, les biens immobiliers, et d'autres actifs financiers. Cela permet aux conseillers d'avoir une vue d'ensemble complète des avoirs de leurs clients, facilitant ainsi une gestion patrimoniale plus efficace.

En quoi un agrégateur patrimonial améliore-t-il la relation client ?

L'utilisation d'un agrégateur patrimonial améliore la relation client en offrant une transparence accrue sur la gestion des actifs. Les outils de reporting et d'analyse permettent aux conseillers de partager des informations pertinentes avec leurs clients, renforçant ainsi la confiance. De plus, la capacité de personnaliser les services en fonction des données centralisées aide à répondre aux besoins spécifiques de chaque client.

Quelles sont les principales différences entre les différents agrégateurs patrimoniaux sur le marché ?

Les agrégateurs patrimoniaux varient en termes de fonctionnalités, d'interface utilisateur, d'intégration avec d'autres outils, de sécurité des données et de coût. Par exemple, certains peuvent offrir des outils d'analyse avancés, tandis que d'autres se concentrent davantage sur la simplicité d'utilisation. Il est important d'évaluer ces aspects en fonction des besoins spécifiques de votre cabinet et de vos clients.